В условиях современной экономики, когда конкуренция на рынке растет с каждым днем, все больше компаний стремятся к внедрению инвестиционных налоговых вычетов. Этот инструмент позволяет получать определенные преимущества и снижать налоговую нагрузку, что обеспечивает финансовую устойчивость и увеличение конкурентоспособности.

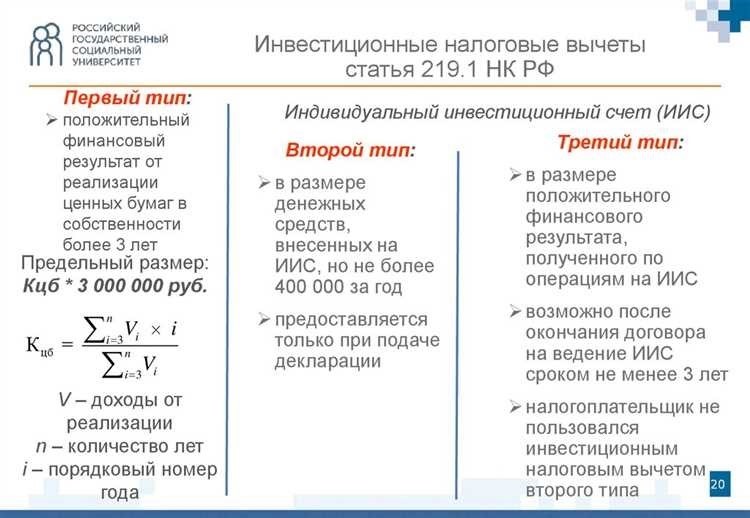

Инвестиционные налоговые вычеты — это механизм, позволяющий компаниям и предпринимателям компенсировать затраты на инвестиционную деятельность путем уменьшения налогового платежа. Такие вычеты предоставляются государством с целью стимулирования инвестиций, развития отраслей экономики и создания новых рабочих мест.

Использование инвестиционных налоговых вычетов является одним из ключевых факторов успешного управления финансами, поскольку они позволяют сократить затраты налогооблагаемых организаций и повысить их прибыльность. Кроме того, такие вычеты способствуют увеличению объемов инвестиций и развитию инноваций, что в свою очередь способствует повышению конкурентоспособности страны на международной арене.

Что делать, если Индивидуальный инвестиционный счет закрыт раньше, чем через 3 года?

Однако, возникают ситуации, когда ИИС необходимо закрыть раньше указанного срока. Это может быть связано с необходимостью использования накоплений для решения финансовых проблем или изменениями в инвестиционной стратегии. В таком случае, кто-то может задуматься о возможности утраты полученных налоговых вычетов.

В случае досрочного закрытия ИИС, гражданин сохраняет право на получение налоговых вычетов только за период, в течение которого ИИС был открыт. То есть, если ИИС был открыт и закрыт в течение 2 лет, то гражданин может получить налоговые вычеты только за этот период.

Для получения вычетов в случае досрочного закрытия ИИС необходимо обратиться в налоговый орган с заявлением и предоставить соответствующие документы, подтверждающие факт закрытия ИИС и сумму инвестиций. Такие документы могут включать выписки из счета ИИС и другие финансовые документы.

Важно отметить, что при досрочном закрытии ИИС может возникнуть необходимость уплаты налога на полученную прибыль. В случае, если сумма полученной прибыли превышает сумму инвестиций, гражданин должен будет уплатить налог на полученную прибыль. Однако, если сумма полученной прибыли не превышает сумму инвестиций, налог не обязателен.

Когда следует выбирать вычет?

Есть несколько ситуаций, когда выгодно выбрать налоговый вычет:

- При покупке акций или других ценных бумаг на долгосрочное инвестирование.

- При открытии индивидуального счета инвестора (ИСИ) и внесении денежных средств на него.

- При получении дохода от продажи акций или ценных бумаг, которые были приобретены на долгосрочное инвестирование.

- При получении дивидендов от акций или других ценных бумаг, которые были приобретены на долгосрочное инвестирование.

Выбор вычета позволяет снизить налоговую нагрузку и получить финансовые преимущества. Однако перед выбором вычета следует обратиться к профессиональному налоговому консультанту или адвокату, чтобы убедиться, что выбранный вид вычета соответствует вашей инвестиционной стратегии и финансовым целям.

Вычет по внесенным взносам

Данный вычет дает возможность снизить налоговую базу и уменьшить сумму налога, который нужно уплатить государству. Величина вычета зависит от суммы внесенных взносов и основывается на определенных правилах и условиях.

Чтобы воспользоваться вычетом по внесенным взносам, необходимо предоставить соответствующую документацию, подтверждающую факт внесения средств в инвестиционный проект. Также необходимо учесть, что вычет возможен только в определенные сроки, установленные законодательством.

Одним из преимуществ вычета по внесенным взносам является возможность получения возврата части средств, которые были инвестированы. Это позволяет инвестору снизить финансовую нагрузку и получить дополнительные средства для дальнейших инвестиций.

Также вычет по внесенным взносам способствует стимулированию инвестиционной активности и развитию экономики в целом. Он позволяет привлечь больше инвестиций в различные проекты, что способствует созданию новых рабочих мест и улучшению социально-экономического положения страны.

Правила получения вычета по внесенным взносам

Для получения вычета по внесенным взносам необходимо внести денежные средства в инвестиционный проект и владеть ими в течение определенного срока, установленного законодательством. Кроме того, нужно предоставить документы, подтверждающие факт внесения взносов и проведение инвестиционной деятельности.

Вычет осуществляется на основе налоговой декларации, которую инвестор должен заполнить и подать в налоговую службу. В декларации необходимо указать все сведения о внесенных взносах и принятых участиях в инвестиционном проекте.

Также следует учесть, что величина вычета по внесенным взносам ограничена законодательно установленным максимальным размером. Это означает, что инвестор не сможет получить вычет в размере, превышающем указанную величину.

| Преимущества вычета по внесенным взносам | Правила получения вычета по внесенным взносам |

|---|---|

| Позволяет снизить налоговую нагрузку | Необходимо внести денежные средства в инвестиционный проект и владеть ими в течение определенного срока |

| Способствует стимулированию инвестиционной активности | Предоставить документы, подтверждающие факт внесения взносов и проведение инвестиционной деятельности |

| Помогает привлечь больше инвестиций в различные проекты | Заполнить и подать налоговую декларацию, указав все сведения о внесенных взносах |

Документы, требующиеся для получения вычета

При подаче заявления на получение налогового вычета необходимо предоставить некоторые документы, которые подтверждают осуществление инвестиций и право на получение вычета. Вот список документов, которые, как правило, требуются для получения вычета:

1. Договор или счет на приобретение инвестиционных активов

Этот документ является основным подтверждением того, что был осуществлен инвестиционный вклад. Договор или счет должны содержать детальную информацию о приобретенных активах, их стоимости и сроках инвестиций.

2. Свидетельство о государственной регистрации сделки

Для подтверждения легальности инвестиций необходимо предоставить свидетельство о государственной регистрации сделки. Это документ, выдаваемый уполномоченным органом после регистрации сделки с инвестиционными активами.

3. Справка об оплате налога на доходы

Для того чтобы получить налоговый вычет, необходимо предоставить справку об оплате налога на доходы. Это подтверждает, что налог на полученные доходы был оплачен в полном объеме.

4. Документы, подтверждающие принадлежность активов к определенному классу

При некоторых видах инвестиций, например, недвижимости или ценных бумаг, необходимо предоставить документы, подтверждающие принадлежность активов к определенному классу. Это может быть выписка из реестра владельцев или свидетельство о праве собственности.

| Номер | Наименование документа | Обязательность предоставления |

|---|---|---|

| 1 | Договор или счет на приобретение инвестиционных активов | Обязательный |

| 2 | Свидетельство о государственной регистрации сделки | Обязательный |

| 3 | Справка об оплате налога на доходы | Обязательный |

| 4 | Документы, подтверждающие принадлежность активов к определенному классу | Необязательный |

Важно предоставить все необходимые документы в полном объеме и в соответствии с требованиями налоговых органов. Непредоставление требуемых документов может привести к отказу в получении налогового вычета или возникновению проблем при его последующем использовании.

Два вида налоговых вычетов

В системе инвестиционных налоговых вычетов предусмотрено два вида вычетов: прямой и косвенный. Оба вида вычетов предоставляют налоговые преимущества инвесторам, однако их механизмы и условия применения немного отличаются.

Прямой вычет предоставляется инвестору напрямую и представляет собой сумму, которую можно вычесть из налогооблагаемой базы при расчете налога на прибыль. Он позволяет снизить налоговую нагрузку и увеличить финансовую выгоду от инвестиций.

Косвенный вычет предоставляется не инвестору, а инвестиционному фонду, который принимает на себя обязанность выплачивать имущество или денежные средства, соответствующие размеру вычета. Такой вычет позволяет инвестору не платить налог на прибыль вообще, если все условия его применения соблюдены.

Выбор между прямым и косвенным вычетом зависит от различных факторов: величины инвестируемых средств, срока инвестиций, ожидаемой доходности и т.д. Каждый из видов вычетов имеет свои особенности и ограничения, которые необходимо учитывать при планировании инвестиций.

Новые полномочия субъектов РФ в части ИНВ

Помимо основных преимуществ и правил применения инвестиционных налоговых вычетов, имеются и новые полномочия субъектов Российской Федерации в этой сфере.

Согласно введенным изменениям законодательства, субъекты РФ получили дополнительные возможности для регулирования использования налоговых вычетов.

Каждый субъект РФ может устанавливать собственные условия и порядок получения и использования вычетов на своей территории, что позволяет более гибко и эффективно подходить к стимулированию инвестиционной деятельности.

Такие полномочия позволяют регионам создавать свои собственные программы, предоставлять дополнительные льготы и условия для инвесторов, что способствует привлечению внимания к регионам и развитию их экономики.

При этом, субъекты РФ также обязаны соблюдать федеральные нормы и требования к использованию налоговых вычетов. Однако, в рамках предоставленных полномочий, они могут вносить свои коррективы и дополнения для адаптации мер поддержки к особенностям своей территории.

Особенности вычета по полученной прибыли

Вычет по полученной прибыли может быть осуществлен при условии, что инвестор получил прибыль от реализации своих инвестиций. При этом важно понимать, что вычет возможен только в случае, если инвестор соблюдает требования, установленные законодательством.

Основным требованием для применения вычета по полученной прибыли является наличие документов, подтверждающих факт получения прибыли. Такими документами могут быть, например, выписки из банковских счетов, договоры купли-продажи ценных бумаг или документы, подтверждающие получение дивидендов.

Для применения вычета по полученной прибыли также важно учесть сроки, установленные законодательством. Обычно инвестор обязан подать заявление на получение вычета в налоговую инспекцию в течение определенного срока после получения прибыли.

Важно отметить, что сумма вычета по полученной прибыли не может превышать установленные законодательством ограничения. Обычно эти ограничения связаны с размером полученной прибыли или суммой вложенных средств.

| Тип вычета | Ограничение по размеру |

|---|---|

| Вычет по полученной прибыли | Не более 10% от суммы полученной прибыли |

В случае, если инвестор не соблюдает требования законодательства или сумма вычета превышает установленные ограничения, налоговые органы имеют право отказать в применении вычета. Поэтому важно внимательно изучить требования и правила применения вычета по полученной прибыли, чтобы избежать возможных неприятностей при проверке со стороны налоговых органов.

Типы налоговых вычетов для инвестиций

1. Вычет на основе инвестиционных вложений

Один из типов налоговых вычетов, доступных при инвестициях, — это вычет на основе инвестиционных вложений. Этот вид вычета позволяет уменьшить налоговую базу на сумму вложенных средств в определенные инвестиционные проекты.

Например, если вы вложили деньги в развитие инфраструктуры или создание нового предприятия, вы можете получить налоговый вычет на сумму ваших инвестиций. Это позволяет снизить вашу налоговую нагрузку и получить дополнительные финансовые преимущества.

2. Вычет на основе полученной прибыли

Другим вариантом налогового вычета для инвесторов является вычет на основе полученной прибыли. Этот вид вычета позволяет уменьшить налогооблагаемую базу на сумму полученной прибыли от инвестиций.

Например, если вы получили доход от продажи акций или облигаций, вы можете получить налоговый вычет на эту сумму. Это позволяет снизить вашу налоговую нагрузку и увеличить ваши финансовые возможности.

Оба этих типа налоговых вычетов являются эффективными инструментами, которые позволяют инвесторам снизить налоговую нагрузку и получить дополнительные финансовые преимущества. Однако, перед тем как выбрать конкретный тип вычета, важно ознакомиться с правилами и требованиями для его применения, чтобы избежать возможных проблем с налоговыми органами.