В условиях постоянно меняющейся экономической среды, грамотное управление налоговыми обязательствами становится неотъемлемой частью бизнес-стратегии каждой компании. Упрощенная система налогообложения доходов позволяет руководителям бизнеса максимально оптимизировать свои налоговые платежи и снизить финансовые риски, возникающие в сфере налогообложения. Благодаря преимуществам этой системы, предоставляемой государством, предприниматели имеют возможность фокусироваться на развитии своего бизнеса и повышении его конкурентоспособности.

Одной из главных особенностей упрощенной системы налогообложения доходов является упрощенность самой процедуры. В отличие от обычной системы налогообложения, предприниматели имеют возможность снизить бумажную работу и сократить количество необходимых отчетных документов. Это позволяет значительно сэкономить время и силы, которые можно направить на повышение эффективности работы компании.

Еще одним преимуществом упрощенной системы является возможность уменьшить налоговые ставки и суммы налоговых платежей. Это особенно важно для малых и средних предприятий, которые только начинают свой путь в бизнесе и не могут позволить себе высокие налоговые обязательства. Кроме того, упрощенная система позволяет предпринимателям самостоятельно определять периоды налогообложения, что упрощает планирование финансовых операций и управление денежными потоками.

С каких видов прибыли необходимо уплачивать налог?

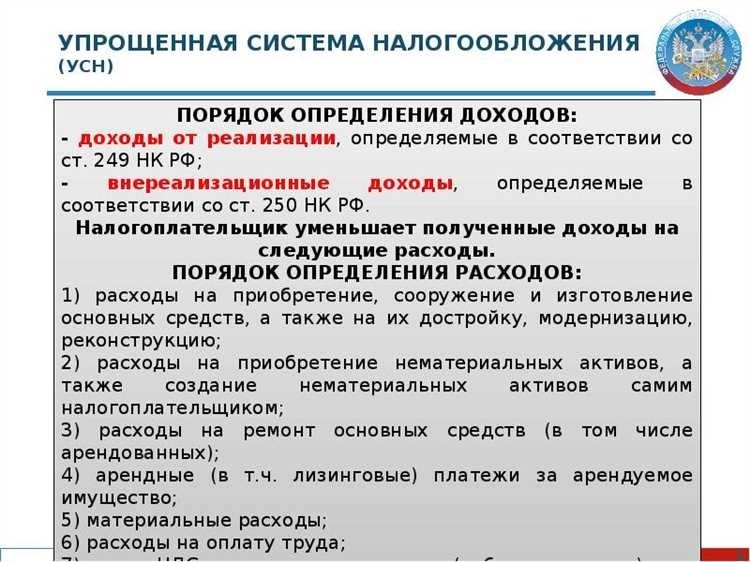

Учитывая, что Упрощенная система налогообложения позволяет физическим и юридическим лицам упростить процесс уплаты налога, необходимо понимать, какие именно виды прибыли подлежат обложению.

Во-первых, следует обратить внимание на дивиденды – это доли в прибыли организаций, которые выплачиваются акционерам. Они также подлежат обложению налогом по УСН.

Во-вторых, прибыль от продажи имущества, как движимого, так и недвижимого, также облагается налогом. Например, если вы продали автомобиль, квартиру или другое имущество, полученную сумму необходимо учесть и уплатить налог.

Кроме того, налоговые обязательства возникают и при получении процентов. Если вам начислили проценты по вкладу или выданному займу, эти суммы должны быть указаны в декларации и облагаться налогом по УСН.

Также следует учитывать доходы от оказания услуг. Если вы являетесь предпринимателем или оказываете какие-либо услуги, полученная прибыль должна быть учтена и облагаться налогом.

Важно отметить, что налогообложение по УСН распространяется только на доходы, полученные от основной деятельности. Доходы, которые получены от неосновной деятельности или инвестиций, подлежат обложению по другим налоговым режимам.

Условия работы по УСН

Для применения упрощенной системы налогообложения доходов необходимо соблюдать определенные условия:

- Организация должна быть зарегистрирована в качестве ИП или ООО.

- Годовой оборот не должен превышать установленный лимит.

- Размер уплачиваемых налогов определяется в зависимости от вида деятельности.

- Нельзя применять УСН, если организация осуществляет деятельность, подразумевающую наличие филиалов или представительств.

- Предприятие не должно являться налогоплательщиком НДС.

- Оплата налога производится ежемесячно или ежеквартально.

Упрощенная система налогообложения может быть применена только в случае, если организация соответствует указанным выше требованиям. Она предоставляет определенные преимущества для предпринимателей, позволяя упростить процесс учета и уплаты налогов. Однако, перед применением данной системы необходимо внимательно изучить все правила и условия, чтобы избежать ошибок и штрафных санкций со стороны налоговой службы.

Как перейти на УСН

Переход на упрощенную систему налогообложения может быть осуществлен при соблюдении ряда условий. В первую очередь, важно учесть, что УСН предназначена для индивидуальных предпринимателей, организаций малого бизнеса и фермерских хозяйств, которые удовлетворяют критериям микропредприятия.

Для перехода на УСН необходимо обратиться в налоговый орган с заявлением о переходе на данную систему. В заявлении следует указать регистрационные данные и платежные реквизиты налогоплательщика. При этом, участники долевого строительства и некоммерческие организации не имеют права применять УСН 6%.

Период перехода на УСН составляет 30 дней со дня предоставления заявления в налоговый орган. Важно отметить, что переход на упрощенную систему налогообложения возможен только в начале отчетного (календарного) года. Если же заявление представлено после этого срока, переход будет осуществлен с начала следующего отчетного года.

Перед переходом на УСН следует убедиться, что все налоговые обязанности, возникшие в период применения общей системы налогообложения, исполнены. Также стоит обратить внимание на то, что после перехода на УСН налогоплательщик обязан уведомить своих контрагентов о том, что он стал плательщиком налога по УСН и предоставить им соответствующие документы.

Документы, необходимые для перехода на УСН:

- Заявление о переходе на упрощенную систему налогообложения;

- Регистрация в качестве индивидуального предпринимателя или организации;

- Справка из налоговой организации о наличии налоговой задолженности или ее отсутствии;

- Свидетельство о постановке на учет в налоговой инспекции;

- Копия паспорта или иного документа, удостоверяющего личность.

Переход на УСН позволяет упростить процедуру налогообложения и снизить бремя налоговых обязательств. Однако, прежде чем принять решение о переходе, рекомендуется проконсультироваться с налоговым специалистом или юристом, чтобы правильно оценить все возможные последствия и выгоды данной системы налогообложения.

Переход на УСН: правила и порядок

Как осуществить переход на УСН и начать работать по упрощенной системе налогообложения? Все условия и требования описаны в налоговом кодексе РФ.

При желании перейти на УСН, вам необходимо представить соответствующую декларацию налоговой инспекции. Декларацию нужно подать до 31 марта года, следующего за отчетным. В декларации необходимо указать все доходы, полученные за предыдущий год. На основании этой информации налоговая инспекция определит вашу ставку.

Необходимо учесть, что переход на УСН возможен только для предпринимателей, осуществляющих деятельность на территории Российской Федерации. Кроме того, согласно закону, существуют определенные ограничения на применение УСН для отдельных видов деятельности.

При переходе на УСН обязательно следует учесть, что вам придется производить предоплату налога. Сумма предоплаты составляет 1/12 от ожидаемого дохода по УСН за налоговый период. Передать деньги в бюджет нужно до 15-го числа каждого месяца.

Важно помнить, что переход на УСН является добровольным. Вы можете оставаться на общей системе налогообложения, если считаете, что это более выгодно для вашего бизнеса. Однако, перед принятием решения стоит проконсультироваться с налоговым специалистом, чтобы оценить все «за» и «против».

Ошибки, которые нужно избегать при расчете налога

При работе по упрощенной системе налогообложения существуют ряд ошибок, которые могут привести к неправильному расчету налога. Важно знать эти ошибки и избегать их, чтобы не получить штрафы и не испортить свою репутацию перед налоговой службой.

1. Неучтенные доходы

Одной из основных ошибок является неправильный учет всех доходов. Необходимо тщательно отслеживать все поступления денежных средств и включать их в расчет налога. Если даже небольшая сумма останется независимой, это может привести к проблемам с налоговой.

2. Неправильные расходы

Также важно правильно учитывать все расходы, чтобы не переплачивать налог. Зачастую предприниматели забывают учесть некоторые расходы, что приводит к переплате налога. Необходимо внимательно анализировать все расходы и включать только те, которые действительно относятся к осуществлению предпринимательской деятельности.

Важно помнить: правильный учет доходов и расходов поможет минимизировать налоговые платежи и избежать проблем с налоговой службой.

3. Несвоевременная подача декларации

Не менее важным моментом при работе по упрощенной системе налогообложения является своевременная подача декларации. Отсутствие декларации или ее несвоевременная подача может привести к штрафным санкциям. Поэтому рекомендуется следить за сроками и вовремя подавать декларацию с указанием всех доходов и расходов.

Кому выгодна УСН 6%

Упрощенная система налогообложения с ставкой 6% может быть выгодной для определенных категорий предпринимателей. Эта система облагает налогом только доходы, полученные от осуществления предпринимательской деятельности. В отличие от обычной системы налогообложения, где необходимо учитывать все доходы и расходы, УСН 6% позволяет существенно упростить расчеты и снизить налоговую нагрузку.

Кому же может быть выгодна эта система? В первую очередь, УСН 6% подходит малому и среднему бизнесу, который имеет небольшие объемы доходов. Так, индивидуальные предприниматели, микро- и небольшие предприятия, предоставляющие услуги или продукцию, могут воспользоваться этой упрощенной системой налогообложения.

Преимущества УСН 6%

Основными преимуществами УСН 6% являются:

- Упрощенность расчетов: предприниматели, использующие УСН 6%, могут освободиться от сложных учетных процедур, связанных с учетом расходов и налоговых вычетов. Достаточно вести учет только доходов от предоставляемых услуг или продукции;

- Снижение налоговой нагрузки: благодаря ставке налога в размере 6% от доходов, предприниматели могут существенно снизить свои налоговые платежи;

- Удобство для малых предпринимателей: УСН 6% позволяет малым предпринимателям упростить ведение бухгалтерии и сосредоточиться на своей основной деятельности;

- Стимулирование развития малого и среднего бизнеса: благодаря более низкой налоговой нагрузке, предприниматели имеют больше возможностей для развития своего бизнеса и увеличения конкурентоспособности на рынке.

Таким образом, УСН 6% может быть выгодной системой налогообложения для определенных категорий предпринимателей, особенно для малого и среднего бизнеса. Она позволяет существенно упростить расчеты и снизить налоговую нагрузку, что способствует развитию предпринимательской деятельности и повышению конкурентоспособности на рынке.

Какие документы требуются от налоговой службы?

При работе по упрощенной системе налогообложения, налогоплательщик должен предоставить определенные документы налоговой службе. Эти документы необходимы для контроля и подтверждения правильности расчета налоговых обязательств.

- Сначала, налогоплательщик должен собрать и хранить документы, которые подтверждают его доходы и расходы. Это могут быть кассовые чеки, счета-фактуры, договоры и другие подтверждающие документы.

- Одним из важных документов является ежеквартальная налоговая декларация. В ней налогоплательщик указывает свои доходы и расходы за отчетный период.

- Также, налогоплательщику необходимо предоставить все документы, связанные с приобретением и продажей товаров или оказанием услуг. В этих документах должна быть информация о ценах, количестве и качестве товаров или услуг, а также о покупателе или заказчике.

- Если налогоплательщик является индивидуальным предпринимателем, то ему также необходимо предоставить документы, подтверждающие его статус и регистрацию в качестве ИП.

- Кроме того, налоговая служба может потребовать от налогоплательщика дополнительные документы для проверки правильности расчета налоговых обязательств. Это могут быть бухгалтерские отчеты, акты выполненных работ или другие документы, связанные с деятельностью налогоплательщика.

Все эти документы должны быть предоставлены налоговой службе в оригинале или в виде копий в соответствии с требованиями, установленными законодательством. Налоговая служба может провести проверку предоставленных документов и, при обнаружении нарушений или неправильностей, применить штрафные санкции или другие меры ответственности.

Что показывает ставка

Ставка может быть различной в зависимости от выбранного режима УСН. Например, для предпринимателей, платящих налог по ставке 6%, она показывает, что налоговая база (доходы минус расходы) будет облагаться налогом в размере 6%.

Важно учесть, что ставка применяется к всей налоговой базе, а не к каждой отдельной позиции дохода или расхода. Это значит, что предприниматель должен учесть все свои доходы и расходы, объединить их в общую сумму и применить ставку к этой сумме.

Ставка также может изменяться в зависимости от изменения объема доходов. Например, при превышении предельного объема доходов, предпринимателю может потребоваться перейти на другую ставку, более высокую. Поэтому важно тщательно контролировать свои доходы и своевременно обновлять выбранную ставку.

Объекты УСН: доходы 6% или доходы минус расходы 15%

В рамках упрощенной системы налогообложения предусмотрено два варианта расчета налога: на основе доходов или на основе доходов минус расходы.

Первый вариант предусматривает уплату налога в размере 6% от общей суммы доходов предпринимателя, полученных в рамках своей деятельности. Это может быть продажа товаров или услуг, сдача в аренду имущества и т. д. Такой подход удобен для тех, кто не имеет много расходов и получает стабильный доход без больших вложений.

Второй вариант предусматривает учет не только доходов, но и расходов, понесенных предпринимателем в рамках своей деятельности. Налоговая база в данном случае формируется как разница между доходами и расходами, умноженная на 15%. То есть предприниматель уплачивает налог только с прибыли, полученной сверх затрат. Такой подход позволяет учесть все расходы, связанные с деятельностью, и значительно снизить налоговую нагрузку.

Выбор между этими двумя вариантами зависит от специфики деятельности предпринимателя, его доходов и расходов. Некоторым предпринимателям будет выгоднее уплачивать налог на основе 6% от доходов, так как они обладают стабильным доходом и незначительными расходами. Другие же, у кого много расходов и прибыль получается после вычета затрат, могут выбрать второй вариант и сэкономить на налогах.

Объекты упрощенной системы налогообложения: доходы 6% или доходы минус расходы 15%

В рамках упрощенной системы налогообложения существует два объекта, по которым производится расчет налога: доходы по ставке 6% или доходы минус расходы по ставке 15%. Эти два объекта предоставляют предпринимателям возможность выбрать наиболее выгодный вариант.

Доходы по ставке 6% отражаются в декларации как общая сумма доходов, полученных от предпринимательской деятельности. Это могут быть доходы от реализации товаров или услуг, суммы полученные в виде безвозмездной помощи или дивидендов.

Однако, если предприниматель имеет значительные расходы, то ему может быть выгоднее выбрать объект налогообложения «доходы минус расходы» по ставке 15%. В этом случае предприниматель может учесть все расходы, связанные с его деятельностью, включая стоимость сырья, материалов, аренду помещения и даже заработную плату сотрудников.

Выбор объекта упрощенной системы налогообложения зависит от конкретной ситуации предпринимателя. Он должен оценить свои доходы и расходы, а также изучить особенности и преимущества каждого объекта налогообложения. Решение будет зависеть от объема предпринимательской деятельности и уровня затрат.

Объекты упрощенной системы налогообложения

В рамках упрощенной системы налогообложения, предусмотрены два основных объекта налогообложения: доходы, облагаемые ставкой 6%, и доходы минус расходы, облагаемые ставкой 15%. Эти объекты налогообложения позволяют предпринимателям выбирать наиболее выгодный для себя способ уплаты налогов.

Доходы, облагаемые ставкой 6%

Этот объект налогообложения включает в себя все доходы, полученные предпринимателем в рамках его предпринимательской деятельности. В отличие от обычной системы налогообложения, где налоговая база определяется как разница между доходами и расходами, в рамках упрощенной системы налогообложения доходы облагаются только ставкой 6%, независимо от величины расходов.

Доходы минус расходы, облагаемые ставкой 15%

Этот объект налогообложения предусматривает облагание прибыли от предпринимательской деятельности, с учетом всех расходов, понесенных предпринимателем. В рамках этого объекта налогообложения, налоговая база определяется как разница между доходами и расходами, и облагается ставкой 15%.

| Объект налогообложения | Ставка налога |

|---|---|

| Доходы, облагаемые ставкой 6% | 6% |

| Доходы минус расходы, облагаемые ставкой 15% | 15% |

Выбор объекта налогообложения зависит от размера доходов и расходов предпринимателя. Если у предпринимателя большая часть его доходов является прибылью от предпринимательской деятельности и у него незначительные расходы, более выгодным объектом налогообложения будет ставка 6%. Если же предприниматель имеет значительные расходы, которые можно учесть, то более выгодным объектом налогообложения будет ставка 15%.