В современном мире, когда речь заходит о приобретении недвижимости, одним из самых актуальных вопросов становится выбор: ипотека или кредит. Оба финансовых инструмента предоставляют возможность получить необходимую сумму для покупки жилья, но в чем их отличия?

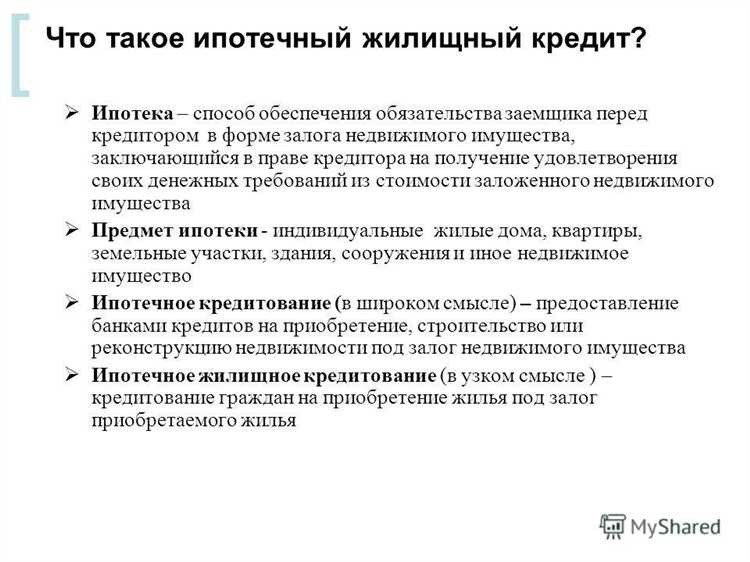

Во-первых, ипотека — это долгосрочное кредитование, предоставляемое банком, под залог приобретаемой недвижимости. Таким образом, ипотека позволяет человеку стать владельцем жилья, не имея полной суммы на покупку. Кредит, в свою очередь, предоставляет возможность получить деньги на любые цели без необходимости обеспечения залогом. Это может быть как покупка недвижимости, так и другие нужды, например, автомобиль или образование.

Во-вторых, ипотека обычно имеет более низкий процентный кредит, чем обычный кредит. Это связано с тем, что ипотека является залоговым кредитом, а значит, банк имеет гарантию возвращения ссуды. Кредит, в свою очередь, может иметь более высокую процентную ставку, поскольку в данном случае банк не имеет такой же степени защиты. Однако, процентные ставки в обоих случаях зависят от множества факторов, таких как кредитная история заемщика и рыночные условия.

Какие документы необходимы для оформления ипотеки?

1. Паспорт

Первый и самый важный документ, который потребуется для оформления ипотеки, — это паспорт. Банк обязательно запросит оригинал паспорта заемщика для установления его личности и проверки его личных данных.

2. Справка о доходах

Для подтверждения своей финансовой способности вернуть кредит, вы должны предоставить справку о доходах. Это может быть справка с места работы, если вы являетесь наемным работником, или выписка с банковского счета, если вы предприниматель.

3. Справка о семейном положении

Банки также требуют предоставить справку о семейном положении заемщика. Это может быть свидетельство о браке или разводе, а также свидетельство о рождении детей.

4. Документы на приобретаемое имущество

Если вы покупаете жилье в рамках ипотеки, то вам необходимо предоставить банку документы на это имущество. В частности, это может быть купля-продажа или договор долевого участия.

Это основной перечень документов, которые потребуются для оформления ипотеки. В зависимости от требований конкретного банка могут быть запрошены и другие документы, такие как справка об отсутствии задолженности по налогам или выписка из ЕГРН.

Виды ипотеки

Ипотека представляет собой специальный вид кредита, который предоставляется банками для приобретения недвижимости. Существует несколько видов ипотеки, которые отличаются условиями получения и возможностями заемщика.

1. Ипотека с фиксированной процентной ставкой

В данном случае, процентная ставка по кредиту фиксируется на всем сроке действия ипотеки. Такой вид ипотеки позволяет предсказать будущие выплаты по кредиту и не беспокоиться о возможном изменении процентных ставок на рынке. Однако, процентная ставка может быть немного выше по сравнению с другими видами ипотеки.

2. Ипотека с переменной процентной ставкой

В данном случае, процентная ставка по кредиту может меняться на протяжении всего срока действия ипотеки в зависимости от изменения рыночных условий. Такой вид ипотеки позволяет получить более низкую процентную ставку в начале срока, но при этом существует риск возможного увеличения процентной ставки в будущем.

3. Ипотека с использованием материнского капитала

Материнский капитал — это средства, выделяемые государством на рождение и воспитание первого ребенка. В некоторых случаях, ипотека может быть оформлена с использованием этих средств. Это позволяет снизить первоначальный взнос и уменьшить общую сумму кредита.

Каждый заемщик может выбрать наиболее подходящий вид ипотеки в зависимости от своих финансовых возможностей и предпочтений. Важно тщательно изучить условия ипотечного кредита и выбрать наиболее выгодные условия для себя.

Какая сейчас процентная ставка по ипотечным кредитам?

В настоящее время процентные ставки по ипотечным кредитам могут варьироваться в зависимости от различных факторов, таких как ставка рефинансирования Центрального банка, инфляция, конъюнктура рынка и др. В среднем, процентная ставка по ипотеке составляет от 7% до 15% годовых.

Однако, стоит учитывать, что процентные ставки могут меняться со временем, поэтому рекомендуется своевременно отслеживать изменения на рынке и выбирать наиболее выгодное предложение. Также важно обратить внимание на условия кредитования, такие как срок кредита, требования к заемщику и прочие факторы, которые могут влиять на общую стоимость и удобство использования ипотечного кредита.

Осуществлять выбор ипотечного кредита следует с учетом своих финансовых возможностей, долгосрочных планов и жизненных обстоятельств. Необходимо провести анализ своих доходов и расходов, чтобы определить, насколько комфортными будут ежемесячные выплаты по ипотечному кредиту. Кроме того, рекомендуется обратиться к профессионалам в сфере ипотечного кредитования, чтобы получить консультацию и оценку своей финансовой ситуации.

Долг по ипотеке: что происходит с квартирой?

Процесс отзыва квартиры и последующая реализация происходят не сразу. Он включает в себя несколько этапов:

- Пропуск платежа. Если заемщик не выплачивает ипотечные платежи вовремя, банк устанавливает просрочку. В зависимости от политики банка, период просрочки может составлять от нескольких дней до нескольких месяцев.

- Аннулирование договора. Если платежи не поступают и заемщик не реагирует на уведомления и предупреждения со стороны банка, договор ипотеки может быть аннулирован. Это означает, что заемщик теряет права на жилье и оно возвращается в собственность банка.

- Судебный процесс. После аннулирования договора ипотеки, банк имеет право подать иск в суд с требованием о реализации квартиры для покрытия задолженности. Судебное разбирательство может занимать продолжительное время и обычно включает в себя оценку стоимости квартиры и определение ее судебной цены.

- Реализация квартиры. После вынесения судебного решения о реализации квартиры, она может быть выставлена на аукцион или продана через иной способ. Полученные средства направляются на покрытие долга заемщика перед банком.

Важно отметить, что процедура отзыва квартиры в случае невыполнения обязательств по ипотеке является долгим и сложным процессом. Банкам не выгодно отнимать у заемщиков жилье, поэтому они обычно предлагают различные программы реструктуризации или рефинансирования, чтобы помочь клиентам вернуться на путь исполнения своих обязательств.

Наличие первоначального взноса при оформлении ипотеки

Наличие первоначального взноса может быть обязательным условием для получения ипотеки. Размер первоначального взноса может варьироваться в зависимости от банка и конкретных условий кредита. Обычно он составляет от 10% до 30% от стоимости недвижимости.

Наличие первоначального взноса имеет несколько преимуществ. Во-первых, это может снизить риски для банка, так как заемщик уже внес собственные средства и, следовательно, более заинтересован в погашении кредита. Во-вторых, наличие первоначального взноса может помочь заемщику получить лучшие условия по ипотеке, так как банки могут предложить более низкую процентную ставку или большую сумму кредита.

Однако не во всех случаях наличие первоначального взноса является обязательным условием. Некоторые банки предлагают программы ипотеки с возможностью получения кредита без первоначального взноса. Такие программы могут быть доступны для определенных категорий заемщиков, например, молодых семей, военнослужащих или госслужащих.

Важно отметить, что наличие первоначального взноса может повлиять на срок кредита. Чем больше первоначальный взнос, тем меньший срок можно выбрать для погашения ипотечного кредита. И наоборот, если первоначальный взнос составляет небольшую сумму, то банк может предложить более длительный срок кредита.

Таким образом, при оформлении ипотеки необходимо учитывать наличие первоначального взноса. Он может быть как обязательным условием, так и необходимым для получения более выгодных условий по ипотеке. Перед выбором программы ипотеки рекомендуется консультироваться с банком и изучить все условия кредита, включая требования к первоначальному взносу.

Что сначала: искать жилье или оформлять ипотеку?

Когда приходит время покупки недвижимости, многие люди задаются вопросом, с чего начать: искать жилье или оформлять ипотеку? Этот вопрос имеет несколько аспектов, которые стоит рассмотреть перед принятием решения.

Поиски жилья

Если вы уже определились с регионом, в котором хотите приобрести жилье, первым шагом будет поиск подходящей недвижимости. Изучайте объявления о продаже квартир или домов, обращайтесь в агентства недвижимости, просматривайте информацию на сайтах и в газетах. Важно учесть свои предпочтения и условия, которые вы хотите видеть в потенциальном жилье.

Также полезным будет составить список вопросов для продавца или агента, чтобы получить всю необходимую информацию о жилье, такую как площадь, количество комнат, наличие балкона или гаража, состояние квартиры и т.д.

Оформление ипотеки

Пока вы ищете жилье, можно начать оформление ипотеки, чтобы иметь четкое представление о вашем финансовом положении и максимально ускорить процесс покупки. Для этого вам понадобятся различные документы, такие как паспорт, справка о доходах, выписка из банковского счета и другие в зависимости от требований банка.

Сравните предложения разных банков и выберите наиболее выгодную ипотечную программу. Оформление ипотеки занимает некоторое время, поэтому рекомендуется начать процесс как можно раньше, чтобы не терять время при нахождении подходящего жилья.

Важно помнить, что наличие предварительного одобрения ипотеки может повлиять на вашу позицию как покупателя. Продавец может рассматривать ваше предложение более серьезно, так как он видит вашу финансовую готовность.

| Плюсы начала с поиска жилья | Плюсы начала с оформления ипотеки |

|---|---|

| Более четкое представление о пожеланиях и требованиях к жилью | Ускорение процесса покупки после нахождения подходящего жилья |

| Возможность провести осмотр нескольких вариантов жилья и сравнить их | Возможность получить предварительное одобрение ипотеки и улучшить свою позицию как покупателя |

Итак, ответ на вопрос «что сначала: искать жилье или оформлять ипотеку?» зависит от ваших личных предпочтений и ситуации. Некоторым людям будет удобнее начать с поиска жилья, чтобы определиться с пожеланиями и требованиями, а затем оформить ипотеку. Другие предпочтут сначала оформить ипотеку, чтобы иметь четкое представление о своих финансовых возможностях и ускорить процесс покупки. В любом случае, важно учесть все аспекты и принять решение, которое наиболее подходит вам.

Кому предоставляют ипотеку?

Ипотека предоставляется физическим лицам, которые соответствуют определенным требованиям банка или кредитной организации. В качестве заемщиков могут выступать граждане Российской Федерации, имеющие собственное гражданство или вид на жительство. Также могут быть предоставлены ипотечные кредиты иностранным гражданам с разрешением на проживание в России.

Одним из основных условий получения ипотеки является наличие стабильного и регулярного дохода. Заемщик должен иметь постоянное место работы или иной источник дохода, достаточный для погашения кредита. Также банк будет проверять кредитную историю заемщика, чтобы определить его платежеспособность.

Для получения ипотечного кредита необходимо достичь совершеннолетия и быть дееспособным. Банк также может устанавливать дополнительные требования, такие как наличие поручителя или залогового имущества.

Ипотека для молодых семей

Для молодых семей существует программа ипотеки с льготными условиями. Это означает, что молодая семья может получить более выгодные условия кредита, такие как сниженные процентные ставки или возможность получения дополнительного государственного субсидирования.

Чтобы получить ипотеку для молодых семей, необходимо соответствовать определенным требованиям, таким как возраст супругов и наличие общего несовершеннолетнего ребенка. Также могут быть установлены дополнительные ограничения по доходу и сумме кредита.

Как работает система ипотеки?

Процесс получения ипотечного кредита состоит из нескольких этапов. Вначале заемщик обращается в банк с заявкой на получение ипотеки. После рассмотрения заявки и проверки финансовой состоятельности заемщика банк принимает решение о выдаче кредита.

Одним из важных аспектов ипотечного кредитования является процентная ставка, которая может быть как фиксированной, так и переменной. Фиксированная ставка остается неизменной на всем сроке кредита, в то время как переменная ставка может меняться в зависимости от изменения определенного финансового индикатора.

Помимо процентной ставки, в системе ипотеки есть еще несколько важных понятий. Одно из них это ежемесячный платеж, который заемщик обязан выплачивать банку в течение срока кредита. Размер ежемесячного платежа зависит от суммы кредита, срока его погашения и размера процентной ставки.

Еще одним понятием является срок ипотеки. Срок ипотеки определяет количество лет, в течение которых заемщик обязан выплачивать кредит. Обычно срок ипотеки составляет от 5 до 30 лет.

В случае невыплаты кредита, банк имеет право забрать заложенную в ипотеку недвижимость. Поэтому очень важно своевременно выплачивать ежемесячные платежи, чтобы избежать проблем с долгом по ипотеке.

Таким образом, система ипотеки представляет собой специально организованную форму кредитования, которая позволяет приобрести недвижимость и выплачивать кредит в течение долгого срока. Однако перед получением ипотеки необходимо тщательно изучить условия кредитования и убедиться в своей финансовой способности выплачивать кредит.

На какой срок можно оформить ипотеку?

Ипотечное кредитование предоставляется на достаточно длительные сроки, обычно от 5 до 30 лет. Выбор срока зависит от возможностей заемщика и его финансовых планов. Доступность ипотеки на длительные сроки позволяет распределить выплаты по кредиту на более длительный период, что снижает ежемесячные платежи и делает кредит более доступным. Однако нужно помнить, что чем дольше срок кредита, тем больше процентных платежей должен будет совершить заемщик за весь период кредитования.

Оптимальный срок ипотеки выбирается исходя из возраста заемщика, его доходов и финансовых возможностей. Например, молодые семьи, только начинающие свою карьеру, могут предпочесть более долгосрочный кредит, чтобы снизить ежемесячные платежи и иметь больше времени на возврат задолженности. В то же время, люди, находящиеся ближе к пенсионному возрасту, могут предпочесть более короткий срок, чтобы закрыть кредит до выхода на пенсию и избежать дополнительных финансовых обязательств в старости.

При выборе срока ипотеки необходимо учитывать свои финансовые возможности, так как важно подобрать такой срок, чтобы ежемесячные выплаты не превышали допустимую долю семейного бюджета. Также стоит учесть, что при более долгосрочном кредите общая сумма выплат может быть больше из-за нарастания процентов на протяжении всего срока кредита.

На какой срок предоставляется ипотека?

Обычно, банки предлагают сроки ипотечного кредита от 5 до 30 лет. Однако, самый распространенный срок составляет 20 лет. Такой срок позволяет заемщику рассчитать свои финансовые возможности на долгосрочную перспективу и выплачивать ипотечный кредит в течение достаточно длительного времени.

Важно помнить, что срок ипотеки напрямую влияет на размер ежемесячного платежа. Чем дольше срок погашения ипотеки, тем меньше сумма, которую необходимо выплачивать каждый месяц. Однако, следует учитывать, что при увеличении срока кредита, увеличивается и общая сумма выплаты банку в виде процентов.

При выборе срока ипотечного кредита необходимо учитывать свои финансовые возможности и долгосрочные планы. Если заемщик планирует продать квартиру через несколько лет, то краткосрочный кредит может быть предпочтительным вариантом.

Также стоит отметить, что некоторые банки предлагают возможность досрочного погашения ипотеки без штрафных санкций. Это делает кредит более гибким, позволяет заемщику рассчитывать на более короткий срок погашения и соответственно на уменьшение общей суммы выплаты.

Итак, выбор срока ипотечного кредита является важным шагом при принятии решения о займе. Необходимо учитывать свои финансовые возможности, долгосрочные планы и предложения банков для выбора наиболее выгодного варианта.